Блог компании Mozgovik |Действия по портфелю - оперативный комментарий

- 06 апреля 2023, 17:37

- |

- комментировать

- Комментарии ( 0 )

Блог компании Mozgovik |Экспресс-обзор отчета Группы ЛСР за 2022 год: дешевы ли акции?

- 03 апреля 2023, 11:35

- |

Ипотека стала дешевой и доступной, цены существенно выросли.

Что должно происходить с компаниями, которые прошли период благоприятной конъюнктуры и роста цен?

👉Рост выручки

👉Снижение долга

👉Рост выплат акционерам

( Читать дальше )

PREMIUM |Технический анализ 03.04.2023: растущий тренд продолжает развиваться

- 03 апреля 2023, 09:22

- |

Тренд, как известно, как волна, поднимает все лодки, поэтому выросли даже такие бумаги как Аэрофлот и АФК Система. Не говоря уже про третьи эшелоны.

Очень медленно развивается тренд в USDRUB и CNYRUB. Обычно медленное движение вверх заманивает кучу шортистов — хотя шортить такой как раз очень опасно, так как медленный длинный тренд самый сильный как правило. Выскочить из такого шорта в плюсе можно только если повезет.

( Читать дальше )

Блог компании Mozgovik |О чем сегодня поговорили с компанией Globaltrans?

- 28 марта 2023, 21:33

- |

Хочу поделиться наиболее существенными моментами нашего разговора.

За базу возьму картинку от Олега, постараюсь как-то дополнить картину:

( Читать дальше )

PREMIUM |Теханализ 27.03.2023: тренд развивается, кто не успел выстрелить?

- 27 марта 2023, 11:37

- |

Разобьем акции на три группы: (1) бумаги, которые растут, (2) которые падают и (3)те, которые еще не успели вырасти.

Давайте выпишем все бумаги, где развивается растущий тренд:

( Читать дальше )

Блог компании Mozgovik |Стоит ли покупать акции Мосбиржи после отчета по текущим ценам?

- 26 марта 2023, 22:35

- |

Для экономии времени начнём с выводов.

*В расчетах была найдена ошибка* Пост отредактирован 27.03.2023 в 15:45*

( Читать дальше )

Блог компании Mozgovik |Большой пост-рассуждение на тему скептических тезисов Элвиса Марламова по российскому рынку

- 23 марта 2023, 14:37

- |

Этот пост — рассуждение вслух на тему мыслей Элвиса по рынку. Можно сказать «калибровка» собственной стратегии, путём ее сравнения с мнением авторитетного аналитика.

Индекс IMOEX поднялся до тех уровней, на которых он был в СВО. За торговых 2 дня 17 и 20 марта рынок вырос на 6%, что стало максимальным ростом почти за год. Акции Сбербанка за 2 дня выросли на 16%.

По иронии это произошло после того, как наш друг, грамотный уважаемый аналитик Элвис Марламов опубликовал видео “Стейк 21”, в котором он скептически смотрит на рынок акций, сидит в валюте, зарубежных акциях в евроклире и рассуждает о том, что Сбербанк уже дорогой. Конспект этого видео для вас я сделал 15 марта.

Элвис более 10 лет назад основал сообщество Alenka Capital (сайт с 2016 года), где доступ к аналитике является платным. Элвис является безусловным авторитетом на фондовом рынке, поэтому принимать в расчет его мнение просто необходимо.

Еще до того как видео “Стейк 21” было опубликовано до меня дошли слухи (от нескольких граждан, участников Алёнки), что сообщество не очень довольно тем, что Элвис пессимистичен и не генерирует новые инвестидеи на российском рынке (ведь многие инвесторы держат акции и хотят услышать что-то позитивное, перспективное про них).

В этой нашей еженедельной заметке я бы хотел подробно прокомментировать взгляд Элвиса на рынок и его тезисы, и показать, как он соответствует или противоречит взгляду Mozgovik research.

( Читать дальше )

Блог компании Mozgovik |VK комментарий к отчету за 4 квартал

- 23 марта 2023, 10:15

- |

Отчеты VK становятся все запутанней и запутанней.

Начнем с широкой картинки.

( Читать дальше )

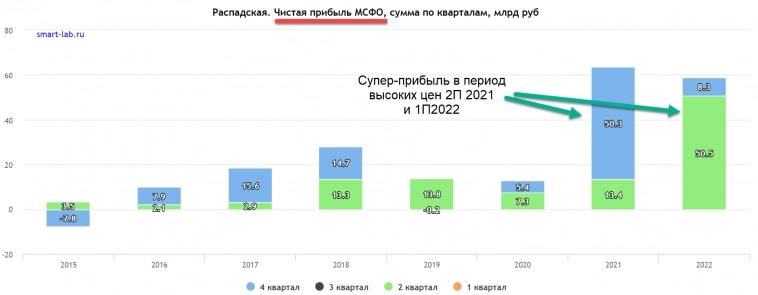

Блог компании Mozgovik |Отчет Распадской: не все так плохо. Какой дивиденд могут заплатить через год?

- 21 марта 2023, 17:48

- |

Кокс нужен для производства чугуна, чугун для производства стали, сталь нужна в основном для строительства.

С учетом негативных бюджетных трендов, слабой потребительской активности мы пока негативно смотрим на российский строительный сектор.

Китай производит 53% мировой стали и 52% потребляет. Что касается Китая, то здесь мы вряд ли сможем угадать тренды, но логически, когда почти весь развитый мир (США, Европа) повышают ставки, следует ждать охлаждения строительного рынка. Ипотечный кризис 2007 начался как раз после того, как ставки ФРС достигли пика и сейчас, ставки могут «догнать» рынок недвижимости и строительства, поэтому в 2023-2024 следует смотреть с осторожностью.

К слову сказать, цена на уголь в Китае сейчас находится на относительно высоком уровне $353/тонну.

С 2016 до середины 2021 уголь колебался в районе $80-$250 за тонну.

В 2021-2022 году произошел резкий скачок цен, что привело к невероятным результатам Распадской:

https://smart-lab.ru/q/RASP/MSFO/net_income/

( Читать дальше )

Блог компании Mozgovik |Технический анализ 20.03.2023: выход индекса на новые максимумы с 20.09, но тренд не широкий.

- 20 марта 2023, 08:39

- |

Юань и доллар продолжили расти — эти валюты к рублю достигли нового максимума за год.

Банковский кризис в США не привел к существенному падению S&P500, зато опустил нефть на минимумы с декабря 2015 года ($72).

Нефть в данный момент один из самых слабых активов.

Напомню тезис нашей прошлой заметки по ТА: «опасно покупать бумаги, которые ускорились». Один из примеров — акции MOEX, в которых не оправдались завышенные дивидендные ожидания и бумага откатилась на 10% вниз.

📈Сбер +10% в пятницу внес основной вклад в рост индекса. С точки зрения теханализа — ускорение Сбера — логичный исход после 5 месяцев одного из самых крепких аптрендов на рынке. Теперь покупать уже очень опасно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс